Tras la crisis social y económica por la Covid-19 las empresas han tenido que utilizar diferentes mecanismos financieros con los que preservar la integridad de la compañía. Ahora bien, ¿qué papel juega el apalancamiento financiero en todo esto?

Te puede interesar: Decálogo para ser un buen financiero

En el siguiente artículo te contamos cómo utilizar apalancamiento financiero y ventajas e inconvenientes de utilizarlo.

ÍNDICE DE CONTENIDOS

Apalancamiento financiero: definición

Entendemos por apalancamiento financiero aquella operación financiera en la que se utiliza algún mecanismo, como puede ser la deuda, para aumentar nuestro capital que irá destinado a una inversión.

Te puede interesar: Que el apalancamiento (financiero) no te apalanque

Aunque etimológicamente, el término apalancamiento viene de “palanca” lejos queda de esas connotaciones relacionadas con levantar, o mover algo ayudado por una palanca. En este caso, hace referencia a la inyección que genera aportar capital propio y el préstamo para obtener una rentabilidad a largo plazo.

A diferencia del crédito ordinario, con el apalancamiento financiero el objetivo principal es amortizar la deuda y los intereses obteniendo en todo momento rentabilidad en la operación.

Este tipo de operaciones son muy comunes en aquellas empresas con escasez de fondos propios que buscan una mayor exposición de la compañía al mercado con un uso del depósito mínimo.

Apalancamiento financiero: cómo es su fórmula

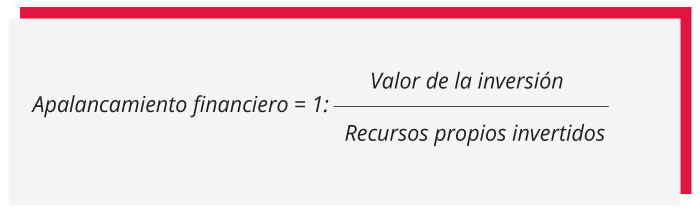

La fórmula para calcular el grado de apalancamiento financiero es bien sencilla: consiste en dividir 1 entre el valor de la inversión total sobre la cantidad de recursos propios invertidos. Suele medirse en unidades fraccionadas de modo que la fórmula puede ser la siguiente:

Te puede interesar: Control de gestión: ¿Cómo impulsar el crecimiento de mi negocio?

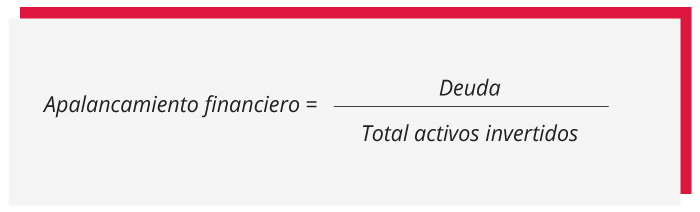

Existe otra fórmula cuando el apalancamiento financiero es resultado de la deuda. En este caso se utilizará la siguiente fórmula para calcular el ratio de apalancamiento financiero:

Apalancamiento financiero: ejemplos de la vida real

El apalancamiento financiero es una práctica muy común en las empresas con poco capital para invertir, pero que buscan una gran rentabilidad. Ejemplo de ello sería el caso de querer comprar acciones de una empresa. Supongamos que contamos con un ahorro de 10.000 euros y que las acciones que queremos comprar tienen un coste de 1 euro por acción. En total, tendríamos 10.000 acciones. Ahora bien, pasado un tiempo estas mismas acciones se revalorizan hasta situarse en los 1,5 euros por acción, por lo que si decidimos vender obtendremos 15.000 euros por esas 10.000 acciones.

Así pues, vemos que tras esa operación nuestro beneficio sería de 5.000 euros con una inversión de 10.000 euros.

Apalancamiento financiero: Las dos caras de la moneda

Si bien es cierto que el apalancamiento financiero es un mecanismo pensado para conseguir una rentabilidad con un capital del que no se dispone en su totalidad, comporta ciertos riesgos. A continuación te mostramos las ventajas y desventajas de este instrumento financiero:

Te puede interesar: Finanzas para emprendedores y empresas emergentes

Ventajas del apalancamiento financiero

- Permite aumentar rentabilidad de la inversión al poder invertir una mayor cantidad de dinero.

- Facilita el poder participar de las inversiones pese a no disponer del capital propio suficiente gracias al endeudamiento.

- El beneficio es mucho mayor que la inversión inicial.

- Esta práctica no está limitada a un tipo de inversión, por lo que puede aplicarse a cualquier campo. También permite invertir en diferentes instrumentos financieros a la vez.

- Permite una mayor exposición de la empresa al mercado con un depósito relativamente pequeño.

- Busca incrementar la participación de la duda en el capital total de la empresa con el objetivo de aumentar el nivel de rentabilidad o tasa de retorno de patrimonio (ROE).

- Es especialmente útil para aquellas empresas con escasez de fondos propios.

Desventajas del apalancamiento financiero

- Genera intereses más altos que deben pagarse, independientemente del resultado de la operación.

- Es una de las operaciones financieras con mayor riesgo, que puede llevar incluso a la insolvencia.

- Puede multiplicar el riesgo de no obtener beneficios. Para que sea rentable hay que contar con amortizar la deuda y los intereses que esta genera. Y es que a mayor nivel de apalancamiento, mayor es el nivel de riesgo.

- Existe la posibilidad de incurrir en pérdidas.

- Las etapas de deflación, afectan negativamente al apalancamiento financiero.

Ahora que ya conoces un poco más este concepto financiero, no te puedes perder el posgrado en Dirección Financiera de Euncet Business School.